前言:经历了3月全球剧震后,二季度外资再次卷土重来,4月和5月北上净流入分别达到500和300亿,陆股通累计净买入重回万亿以上。尽管5月以来,中美关系再度出现紧张,但不论是美国对华投资限制还是实体清单,都没能阻断外资持续增配步伐,6月首个交易日,北上净流入再破百亿。为何中美摩擦之下外资仍在超预期流入?2020年外资还有多少增量?本篇报告将带来详细解读。

一、全球大宽松背景下,内外利差和基本面优势驱动全球资金追捧A股

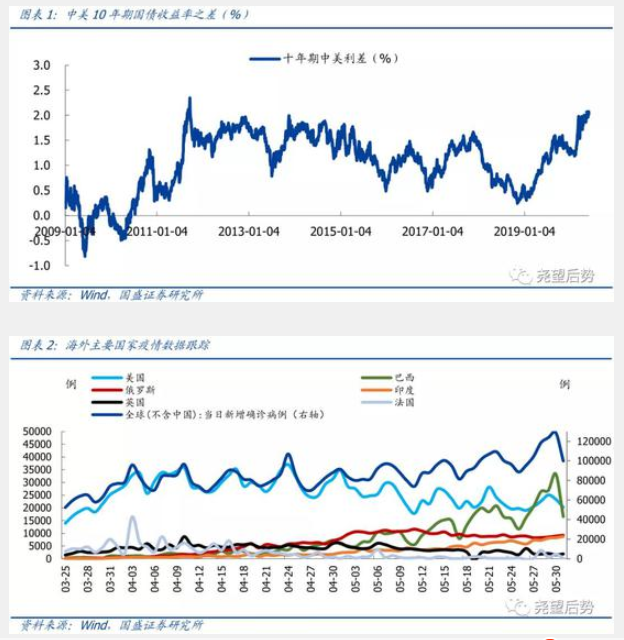

自本轮疫情爆发以来,美联储无限量QE开启了全球货币大宽松,欧洲、日本紧随其后开启了天量的刺激和救治政策。尤其是3月以来,外围无风险利率中枢快速下移,中美长债利差于5月下旬突破2%,创下近10年来的新高。另一方面,虽然欧洲、日本等国在3月底就已确认疫情拐点,但美国疫情仍在高位,且新兴经济体(印度、俄罗斯、巴西)大有接力欧美之势。截至5月底,海外商业航班和交通指数仅为正常情况的3成,即使是疫情管控较好的欧洲和日本,距离正常化复工还有较长时日。在内外利差居于高位的背景下,A股作为率先从疫情冲击走出的优质资产,迎来全球资金的集中追捧。

二、相较于海外,A股核心消费品龙头并不贵

我们自去年起一直强调,A股正处于国际化与机构化交汇期,A股的估值体系将逐步与国际接轨、与历史脱轨,我们提出“换种思维看估值”、“打破历史估值框架的束缚”、“横向(国际)估值比较将比纵向(历史)比较更有意义”。去年7月搭建全球估值比较体系,让我们去年在“白马崩盘”等风靡之时,成为核心资产最坚定的守望者。(详见《关于核心资产两个最大分歧及为何我们继续看好20190704》、《全方位比较中美核心资产估值20190706》)

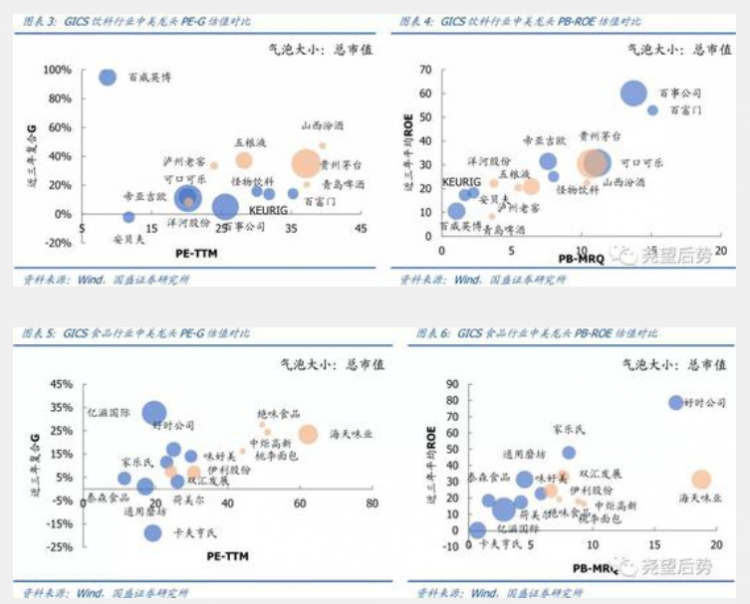

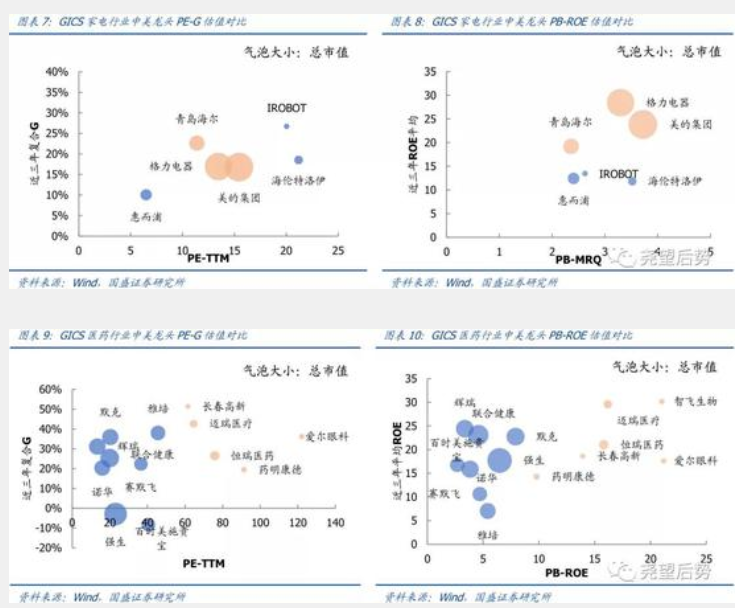

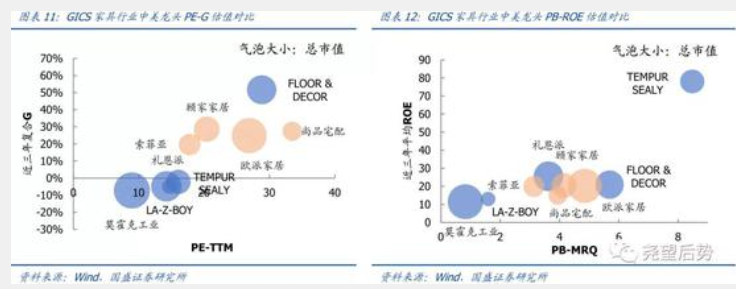

近期消费再度大涨,估值突破历史上限,部分投资者担心A股消费估值偏贵。但我们从全球估值对比体系出发,从PE-G和PB-ROE两个角度详细梳理了十大消费细分行业的中美龙头估值水平(详见《全球龙头比较:A股消费白马估值如何?20200513》)。我们看到:A股多数消费龙头与全球相比并不贵或者其盈利性成长性占优。具体而言:

第一,与美股相比,当前A股大部分消费行业的龙头PE估值偏高,其估值溢价来自高成长性,A股业绩增速普遍高于美股,PE-G视角下A股消费龙头估值仍处于合理区间。

第二,当前A股大部分消费行业的龙头PB较为合理,PB-ROE视角下,A股消费龙头估值也较为合理。

第三,海内外疫情错位,A股消费龙头率先迎来盈利修复。且与全球布局的美股消费龙头相比,疫情冲击下以内需为主的A股消费龙头业绩优势更强。

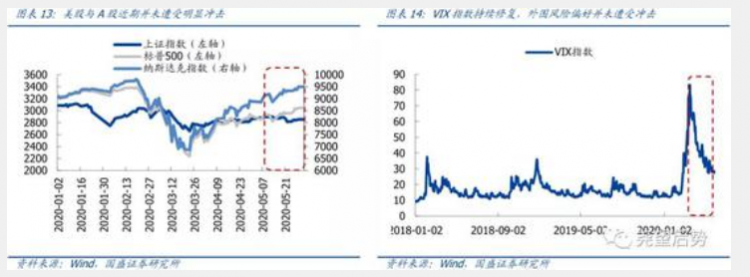

三、本轮中美摩擦再起,并未显著冲击外围风险偏好

时隔半年中美摩擦再起波澜,但并未构成市场的核心矛盾。5月,美国“实体清单”范围再次扩展,奇虎360、云从科技、北京计算机科学研究中心等33家企业/机构被纳入限制名录,美国的制裁也从芯片延伸至蚀刻机,中美摩擦在科技领域不断升级。但相较于2018年和2019年,本轮中美摩擦对市场的冲击明显减弱,一方面,疫情形势依然严峻的背景下,中美摩擦短期内再升级的概率较低;另一方面,经历了两年的持续拉锯战后,国内科技企业在心理预期和产业储备层面都有了充足的准备,因此中美摩擦虽然再起,但并未构成市场的核心矛盾。

外围市场延续反弹行情,风险偏好修复推动外资增配A股。反映到资本市场,尽管中美关系日益趋紧,摩擦制裁不断升级,但5月以来全球股市反弹行情却依然不温不火地推进。VIX指数自3月以来的下行趋势依旧保持,外围风险偏好也未受到明显冲击。外围行情的延续,成为外资继续增配A股的又一重要推手。

四、美国机构直接持有A股规模有限,不会引发系统性资金撤离

前期特朗普政府施压FRTIB(美国联邦退休储蓄投资委员会),要求其停止投资中国股市,且一度引发市场担忧。2020年5月11日,美国福克斯新闻报道称,白宫不希望将联邦雇员退休基金投资于中国股市,并指出FRTIB背离其选定的国际股票指数基金,而去追踪并投资中国股指基金是“有风险并不合理的”。随后联邦退休金的独立委员会宣布,将无限期推迟对某些中国公司的投资计划。此次消息传出后,又再度引发市场的担忧。

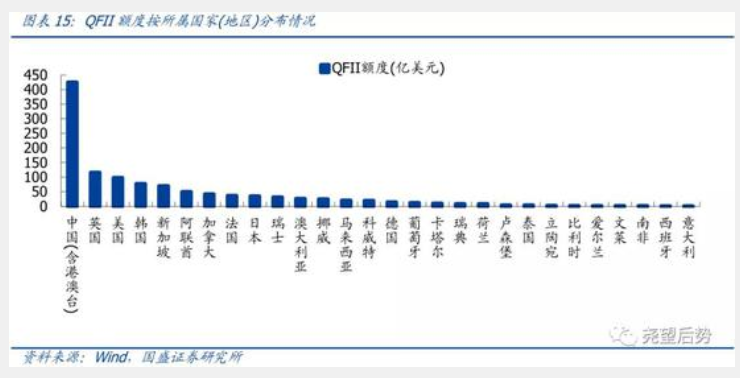

但根据统计数据,美国机构直接持有A股头寸有限,并不会引发资金明显撤离。目前A股市场外资持股规模约1.89万亿(央行口径3月底),其中包括1.3万亿北上持股和约0.6万亿QFII/RQFII持股。为了估算美国机构A股头寸,我们假设北上和QFII通道中美国机构比例相同。根据证监会披露数据,QFII已用额度中,来自美国机构合计份额为98.2亿美元,占比8.6%;同时,我们根据一季度QFII重仓股的持股分布,可以估算出美国机构在QFII重仓股持股占比为9%,与QFII额度的分布比例基本一致。由此,可以推算出美国占外资持有A股比重约在8.6-9.0%之间,再考虑到外资整体3.5%的持股占比,美国直接持有A股占比仅为总市值0.3%左右。即使美国资金短期内撤离,造成的实际冲击也相对有限。

五、重申外资入场仍在初级阶段,年内仍有2000-3000亿流入空间

2018年8月以来,国盛策略团队在全市场首先提出外资作为A股的核心影响变量,并将推动大消费为代表的核心资产估值重估。之后我们连续发布数十篇外资专题报告,从入场节奏、配置偏好、财务审美、资金结构、指数纳入等全方位视角建立了完善的外资研究框架。过去的1年中,我们曾经不下十余次反复提醒外资入场仍在初级阶段的大趋势,而事实也不断证明这一长逻辑的有效性。(详情参见《外资入场仍在初级阶段》(20190702)).

长期来看,A股国际资金仍远远低配,即使外部不确定性增加,外资入场初级阶段的大逻辑也不会有丝毫改变。作为全球第二大股票市场,A股外资持股比例(3.3%,2020年Q1总市值占比)相较于美国(15.3%,2019年底)、日本(30.1%,2019年年底)仍然具有很大的提升空间;外资交易占比方面,也远落后于台湾(29.9%,2020年Q1)、韩国(24.5%,2020年Q1)。QFII限额、外资投资比例限制的逐步放开,是资本市场对外开放的必经之路,也是国际化程度提升的重要标志,后续预计会有更大力度开放政策出台。即使诸如中美摩擦、美资撤离等不确定性出现,也丝毫不会改变外资入场的大趋势。

虽然未来国际指数扩容暂缓,但外资流入趋势料将延续,维持年内2000-3000亿外资增量的判断。早在去年报告《明年外资流入节奏如何?》(20191109)中,我们就明确指出,国际指数纳入不仅仅是一个指数意义,更类似一个全球资产配置的认证书,外资入场步伐并不会因指数扩容中断而停止。从台湾、韩国等地区的经验来看,MSCI扩容间隔期,外资仍会保持单边持续流入趋势。2020年国盛策略十大预测中,我们也明确提出“MSCI扩容暂缓,但不会影响外资持续流入”,维持全年2000-3000亿外资增量的判断。